- 作者:佚名 数据来源:医药经济报 点击数: 更新时间:11/30/2015

2015年前三季度,我国西药类产品的进出口贸易增速显著放缓,进出口总额为439.69亿美元,同比仅增长了2.19%,增幅比2014年前三季度的12.73%下降了10.54个百分点,并且是10年来最低,贸易形势愈发严峻。

数据分析可见,进出口贸易双双走出低速增长行情。从出口方面看,前三季度,我国西药类产品出口额为238.4亿美元,同比增长了2.05%,增幅较去年同期下降了5.83个百分点,出口数量同比增长3.44%,出口平均价格同比略降了1.34%;而进口方面,前三季度,进口额为201.28亿美元,同比增长2.36%,较去年同期19.09%的增速有明显回落。进口数量同比增长了6.98%,成为拉动进口额增长的主要因素,而进口均价同比下降了4.32%;贸易顺差额同比略微增0.44%,达37.12亿美元。

出口:增长欠缺动力

市场格局基本稳定,刚性需求保持,但价格持续下跌

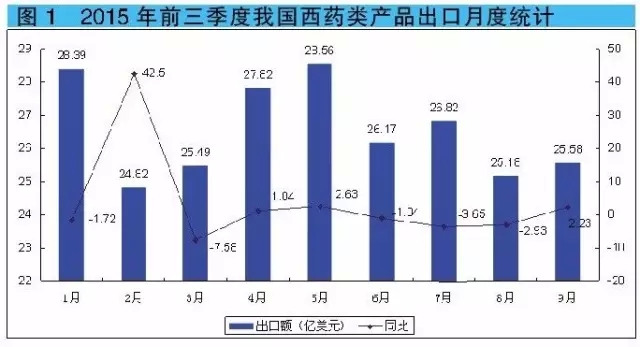

今年以来,我国西药类产品出口增长乏力,从单月出口数据上看,仅2、4、5、9月4个月份出口额同比增长,而1、3、6、7、8月出口额有所下降,尤其3月份出口额下降了7.58%。其中2月份因春节假期,企业集中出口提前供货影响,出口同比增幅显著(42.5%)。

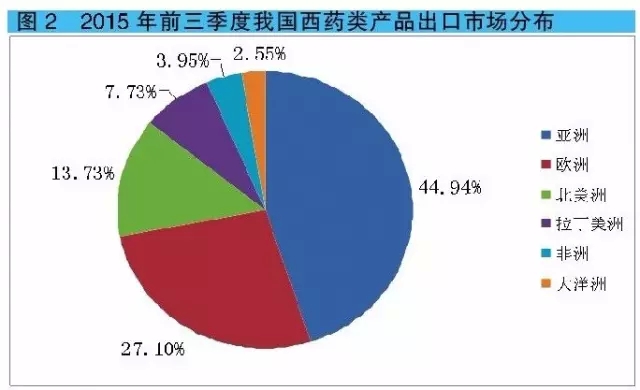

2015年前三季度,我国西药类产品出口市场格局基本未发生变化,总体刚性需求仍保持,但受地区经济状况影响,各市场表现不一。亚洲作为我国西药类产品最主要的出口市场,出口额维持低速增长,同比增幅仅1.92%;而另一大出口传统市场欧洲,因经济不振,市场持续低迷,加之欧元汇率波动,对其出口额同比仅略增0.62%;随着美国经济持续复苏,北美洲市场回暖,对其出口额同比增长6.46%;对拉丁美洲、非洲、大洋洲几个新兴市场出口额增速分别为2.77%、-1.37%和0.44%。

事实上,从出口数量上看,几大出口市场对我国西药类产品的需求仍持续增长,但出口价格普遍持续下跌。这一特点在中东、拉丁美洲、大洋洲3个新兴市场的出口表现尤为突出,对这三大市场的出口量增幅显著,同比分别增长了9.89%、14.10%、3.36%,但出口均价却也下滑明显,同比分别下降了11.21%、9.93%、2.82%。出口市场竞争的惨烈,使多数企业不得不牺牲价格来维系客户,保住市场份额。

印度采购意愿减弱

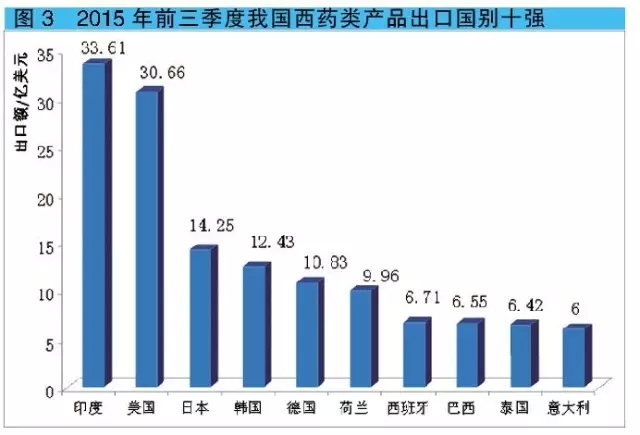

具体从出口国别上看,2015年前三季度,我国西药类产品共出口至202个国家和地区。

印度仍为第一大出口目的国,市场占比达14%。我国对印度出口的西药产品94%为原料药和医药中间体,主要用于印度制药企业加工生产成制剂或下游原料再出口。外向型的印度制药产业受外部需求不振影响,对我国原料药的采购意愿不强,加之我国部分原料药因环保压力停限产造成供货不足影响了对印出口。前三季度,我国对印度西药产品出口额同比仅增长了1.38%,增幅较之上年同期下降了13.11%。

美国作为我国西药类产品第二大出口目的国,市场占比达13%。随着美国经济持续复苏,其市场从去年起逐步回暖,企业订单和询价开始增多,出口量显著增加。前三季度,我国对美国西药产品出口额同比增长6.19%,出口均价同比微增0.95%,可以看出,出口增长由需求拉动。

与美国市场回暖相比,前三季度,我国西药类产品对欧洲几大主要市场的出口不太理想。尽管德国、荷兰、西班牙、意大利仍排在我西药出口前十大贸易伙伴之列,但对德国、荷兰的出口呈现负增长,出口额同比分别下降了7.53%、4.55%;对西班牙和意大利的出口额同比分别小幅增长了6.15%和3.21%。而前几年一直跻身前十市场之列的比利时,出口额也同比下降了13.51%,仅排在了第13位。

值得一提的是出口排名在第9位的泰国市场。前三季度,我国西药产品对泰国出口涨幅显著,在出口均价大涨的作用下,出口额同比大涨了22.64%。主要出口产品氨基酸、抗生素等原料药、酶和肝素等生化药和部分西成药均增幅明显。

民营企业江山半壁

2015年前三季度,我国共有10152家企业经营西药类产品出口,比去年同期增加了252家。其中,民营企业一直是我国西药类产品出口的主力军,7885家民营企业共出口西药类产品130.68亿美元,出口额占比高达55%;而三资企业数量尽管只占了15%,但其出口产品更集中在高附加值的品种,出口额占比30%;国有出口企业数量最少,仅占7.5%,贡献了15%的出口额。

前三季度,我国西药类产品出口前十强企业累计出口额占比达9.24%。除了排在第1位的上海怡世翔物流有限公司是一家物流、仓储公司,主要代理制剂出口业务外,其他企业出口仍以大宗原料药为主。但值得关注的是,浙江华海药业凭借制剂国际化的战略布局,近两年已逐步进入收获期。前三季度,华海药业西药出口大幅增长,出口企业排名提升到第4位,并且其出口产品中超过20%为西成药,大部分销往欧美。

原料药占比八成

虽然近些年,我国医药产业不断加速转型升级,外贸结构持续优化调整,但这一进程仍较为缓慢,从出口数据上看,前三季度我国西药类产品的三大类别出口格局未发生明显改观,化学原料药依旧是最主要的出口品类,出口额占比高达81.6%,而西成药和生化药的出口比重分别为9.93%和8.47%。

从具体出口情况来看,化学原料药前三季度呈现出量增价减的出口势头,出口量同比增长了3.78%,出口价格同比略降了2.79%。其中部分大宗原料药品种产能过剩、低价竞争局面仍未改观,出口依旧萎靡不振。如VC、VE、扑热息痛等产品,即便短期出现部分企业因环保压力停限产等情况,但因前期库存较大,产能过剩问题无法根治,出口价格仍持续下跌。

西成药前三季度出口呈现量平价升的态势,出口量同比仅增长了0.7%,但出口价格同比上涨了9.24%。非洲一直是我国本土企业制剂出口的主要市场,但去年以来,尼日利亚等非洲国家货币持续贬值,缺少美元支付,付款周期延长,出口风险加大,导致我企业出口意愿降低,前三季度对非出口量显著降低。

生化药前三季度出口贸易呈现量跌价升的态势,出口量和出口价格同比分别增长了-0.42%、5.30%。

进口:市场来源集中度较高

我国从欧洲进口西药类产品呈现量减价升的态势,进口量同比下降2.69%,进口价格同比上涨6.52%

2015年前三季度,我国西药类产品进口持续增长,但增速有所放缓。

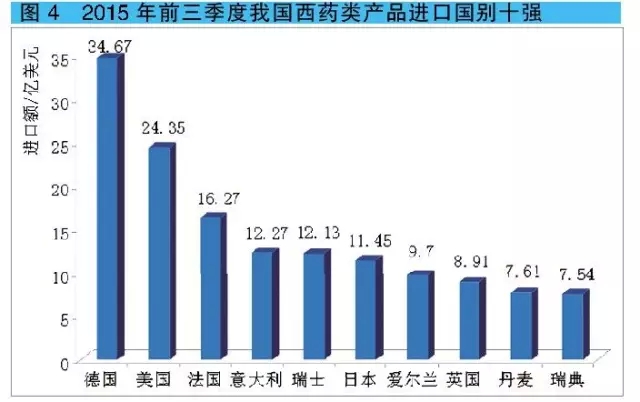

进口市场来源集中。欧洲、亚洲和北美洲依旧为我国西药类产品的主要进口市场,但三大进口市场表现各异。前三季度,我国从欧洲进口西药类产品呈现量减价升的态势,进口量同比下降2.69%,进口价格同比上涨了6.52%,在此作用下,进口额同比增长了3.66%,达132.33亿美元,市场占比高达66%;从亚洲进口西药类产品呈现量升价减的态势,进口额同比减少4.86%,占比为16%;从北美洲进口也是量升价减,进口额同比上涨了5.84%,占比达13%。

前三季度,我国共从202个国家和地区进口西药类产品。前十大进口贸易伙伴仍集中在欧美日发达国家,进口额累计占比达72%,市场集中度较高。

三资企业遥遥领先

2015年前三季度,我国经营西药类产品进口的企业共6599家,比去年同期增加247家。其中,三资企业为进口主力军,家数占比48%的三资企业进口额占比65.79%;民营企业数量也比较大,家数占比45%,但进口额却仅占17.8%;国有企业数量最少,仅占7%,进口额占比16.39%。

前三季度,我国西药进口前十强企业仍主要为在华跨国药企和药品专营仓储、物流公司,进口额累计占比32.64%,其进口的西药产品主要为原研药品和为制剂生产配套的关键原料药和生化药等。

制剂进口略有萎缩

前三季度,我国进口的西药类产品三大类别中,西成药依旧占比最大,95.53亿美元的进口额使其占据了西药进口总额的47%,但进口额增速仅为-0.6%,较去年同期下降了21.82个百分点,这主要是在华跨国企业如阿斯利康、诺华、诺和诺德、礼来、罗氏等进口表现不佳造成的,永裕物流、上海外高桥等物流公司也因所服务跨国企业客户减少进口导致其业务减少,进口有所缩减。

化学原料药的进口额占比为32%,在进口量同比增长7.05%、进口价格同比下降7.40%的作用下,进口额同比下降0.88%,达63.47亿美元。

与西成药和原料药进口增速放缓相比,生化药进口占比虽然仅有21%,但依旧延续了前两年良好的快速增长势头,表现为量价齐升,进口数量和均价同比分别增长了12.08%和3.33%,进口额达42.28亿美元,同比增长了15.81%。

展望:外贸增长压力山大

医药类产品外贸形势较为稳定,预计全年我国西药类产品进出口贸易将缓慢增长,全年同比增幅为2%~4%

今年,外贸环境异常严峻,外需持续疲软,外贸增长压力很大。世界经济总体复苏依旧乏力缓慢,低速增长的态势仍将长期持续。10月,国际货币基金组织(IMF)再次下调2015年经济增长预期,已从一季度时预测的3.5%降至3.1%;除美元外的主要货币都在贬值,各国先后采取货币宽松政策,降低存贷利率;石油及其他大宗商品价格都在连续下跌,世界经济低通胀的特点越发明显。同时,世界经济的不确定性不断增加,大国货币之争、金融之争、贸易规则之争都为世界经济带来风险。外需的疲软导致2015年前三季度我国商品出口额下降1.9%,同时进口额大幅下降15.3%。然而,从大局看,医药类产品外贸形势较为稳定,出口和进口分别同比增长4.32%和4.8%,表现出较强的需求刚性,在医药贸易中占比近六成的西药类产品功不可没。

我国作为全球西药类产品特别是原料药的最大供应国,遭受着来自于国内外的诸多挑战。除政治动荡、经济萎靡、外需疲软的大环境外,货币贬值导致外贸风险加大、国际药品监管标准不断提高、国外贸易保护主义抬头等都影响着我国西药类企业的出口积极性。国内方面,医药产业转型升级进展缓慢,产能过剩问题几无缓解,环保改造压力一再加大,也严重挤压了行业竞争力。

但作为朝阳产业,近年来医药行业尤其是西药行业呈现出一些积极因素。随着产业转型升级不断深化,国内法规标准逐渐与国际接轨,企业国际化步伐逐渐加快,国际竞争力和市场开拓能力不断提高,这都将促使我国西药类产品出口在未来相当长一段时间内继续保持稳定增长。

进口方面,虽然前三季度我西药产品进口增速有所放缓,但随着我国医疗改革稳步推进,医疗卫生投入持续增加,居民医疗消费水平不断提高,我国对进口药品的需求仍将继续增长,国外药企对开拓中国市场也充满期待,因此,我国西药类产品进口规模将继续攀升。

综上所述,预计2015年全年我国西药类产品进出口贸易将缓慢增长,全年同比增幅2%~4%。

| · | 食药监总局出过渡政策暂解药店“生死劫” | 11月30日 |

| · | 9大方面分析药品监管趋势 | 11月30日 |

| · | 我国药品价格谈判或参考国际药品价格 | 11月30日 |

| · | 药品招标“广东模式”千亿交易额抢镜 | 11月30日 |

| · | 网售处方药政策监管仍是空白 | 11月30日 |

| · | 新药试验数据造假频发:研发外包行业门槛低 违法成本更 | 11月27日 |

| · | 国联证券:中国医疗器械行业发展研究报告 | 11月26日 |

| · | 河南医疗反腐:退赃款、抓药代、风声鹤唳! | 11月26日 |

| · | 执业药师缺口巨大 药店标配过渡期需防服务下降 | 11月26日 |

| · | 卫计委:新药专项拟推荐优先审评药物清单 | 11月26日 |

| · | 国际医药互联月刊2014(10) | 10月28日 |

| · | 国际医药互联月刊2014(9) | 9月26日 |

| · | 国际医药互联月刊2014(8) | 8月28日 |

| · | 国际医药互联月刊2014(7) | 7月28日 |

| · | 国际医药互联月刊2014(6) | 6月25日 |

| · | 国际医药互联月刊2014(5) | 5月26日 |

| · | 国际医药互联月刊2014(4) | 4月28日 |

| · | 国际医药互联月刊2014(10) | 10月28日 |

| · | 国际医药互联月刊2014(9) | 9月26日 |

| · | 国际医药互联月刊2014(8) | 8月28日 |

| · | 国际医药互联月刊2014(7) | 7月28日 |

| · | 国际医药互联月刊2014(6) | 6月25日 |

| · | 国际医药互联月刊2014(5) | 5月26日 |

| · | 国际医药互联月刊2014(4) | 4月28日 |

| · | 血塞通片在华源市场销售分析 | 6月4日 |

| · | 心脑康胶囊在华源市场销售分析 | 6月4日 |

| · | 消糜栓在华源市场销售情况分析 | 6月1日 |

| · | 全鹿丸华源市场销售分析 | 6月1日 |

| · | 复方板蓝根颗粒在华源市场销售情况分析 | 5月25日 |

| · | 氯雷他定各剂型在华源销售分析 | 2月17日 |

| · | 抗病毒口服液华源市场分析报告 | 2月17日 |