- 作者:佚名 数据来源:中国医药报 点击数: 更新时间:2006-7-25

皮肤覆于人体表面,是人体最大的器官和第一道防护屏障。皮肤除了可以保护机体、抵御外界侵害外,还有感受刺激、调节体温、维持水盐代谢、修复及排泄废物等功能。皮肤直接与外界环境相接融,易受到各种致病因素的影响,产生各种疾病,如感染、银屑病、痤疮等。引起皮肤病的直接因素包括内、外两种因素,外因包括物理性损伤,机械性损伤,化学性损伤,生物性(可致病的有疥虫、毛虫、稳翅虫、螨类寄生虫和动物;有漆树、荨麻等植物;细菌、真菌病毒、螺旋体等微生物)侵袭;内因包括饮食、代谢障碍、内分泌紊乱、精神和遗传因素。

2000年,皮肤病用药在世界主要药品市场的销售额达到82.36亿美元,增长率为6%,其增长幅度明显低于主要药品市场当年的平均增长率(12%)。但近几年来,皮肤病用药市场一直以6%~9%的平稳速度保持增长。

据美国决策资源公司的一项最新研究报告表明,预计2008年整个皮肤病用药市场的容量在全球药物市场中将排名第九;用于治疗遗传性过敏性皮炎、风疹及银屑病的药物市场将以8%的速度递增,其中银屑病用药市场的增长最为强劲。

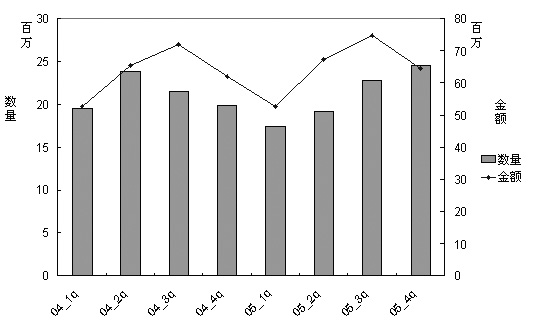

2005年我国皮肤病用药样本医院购药金额为25,900万元,较2004年增长2.92%,在全国医药经济信息网的15个药品大类中排序第十二位,占医院市场0.93%的份额;2005年样本医院购入皮肤病用药的数量为8,387万包装单位,与2004年相比下降了0.93%。因该市场有一些价格较高的新产品进入,在医院购药数量下降时,同期的购药金额反而有所上升。从图1可以看出,皮肤病用药医院市场的数量、金额变化趋势基本一致,可见该类药品整体价格变化不大,产品结构相对稳定。

图1:2004年~2005年皮肤病用药样本医院购药金额和数量

■抗真菌类药优势明显

按ATC分类,皮肤病用药包括皮肤病用抗真菌药、润肤剂和保护剂、创伤和溃疡治疗药、止痒药、治疗牛皮癣药、皮肤病用抗生素和化学治疗药物、皮肤病用皮质激素类制剂、抗菌剂和消毒剂、含药敷料、抗痤疮制剂和其他皮肤病用制剂共11个亚类。2005年医院购入药品金额最大的皮肤病用药亚类为抗真菌药,其2005年医院购药金额为8,183万元,占据当年医院皮肤病用药市场31.59%的份额;抗真菌药的市场优势明显,比第二位的抗菌剂和消毒剂高出13.61%的市场份额;排在第三位的是皮质激素类制剂,第二位与第三位间的市场份额差距很小,实力难分伯仲;润肤剂和保护剂、创伤和溃疡治疗药、含药敷料三者的医院购药金额较小,三者总的市场份额仅有1.01%(如图2)。

从图3可以清楚地看到,抗真菌药的销售占据着绝对优势,虽然其受季节变化因素的影响较大,但抗真菌药的销售金额处于最低值时,也仍高于其他所有类别。排序二至五位的药物虽也呈现出一定的季节性变化,但曲线较平稳,波动不大。

■外用药物受青睐

皮肤病用药的给药途径有外用、口服、注射等5种。外用药物可直接接触到皮肤的损害部位从而发挥各种作用,局部药物浓度高,效果明显,且可避免口服在体内代谢过程中难免的不良反应,因而受到医生和患者的青睐,在皮肤病治疗和预防上占有十分重要的地位,在皮肤病用药市场份额上占据绝对优势。2005年,外用药物占据该市场69.27%的份额,且呈现增长趋势,而其他4种给药途径2005年的市场份额均有不同程度的下降(如表1)。

表1:2005年皮肤病用药各给药途径药物的市场份额及其增长率

───────────────────

给药途径 份额(%) 增长率(%)

───────────────────

外用 69.27 5.7

口服 27.71 -0.13

注射 2.19 -8.61

阴道 0.77 -43.73

直肠 0.06 -35.23

───────────────────

■特比萘芬销量第一

2005年样本医院购入的皮肤病用药共有172种,绝大部分药品集中在皮肤病用抗真菌药、皮肤病用抗生素和化学治疗药物、皮肤病用皮质激素制剂、抗菌剂和消毒剂几个亚类。

2005年销售金额排序前十位的药品占据了整个皮肤病用药医院市场54.30%的份额,其中皮肤病用抗真菌药3种,抗菌剂和消毒剂2种,皮肤病用皮质激素制剂3种,抗痤疮制剂和皮肤病用抗生素和化学治疗药物各1种。

2005年销售金额排序首位的特比萘芬是20世纪90年代上市的新合成抗真菌药物之一,1992年12月获美国FDA批准后上市。该品因具有高度亲脂性和亲表皮性,可外用也可口服进行全身给药,被誉为杀灭真菌药物中惟一无严重肝肾不良反应的品种,1999年后转为非处方药品销售。目前,国内市场的特比萘芬主要有口服片剂和乳膏剂,商品名兰美抒,分别由北京诺华和天津中美史克负责市场开发。2001年诺华的特比萘芬全球销售额为8.32亿美元;在国内市场,北京诺华公司生产的特比萘芬口服片剂在与擅长OTC市场开发的中美史克合作后,大规模广告宣传使其销售额节节攀升。此外,齐鲁制药厂、保定步长、天浩制药等厂商也在生产和销售此药的片剂。2005年特比萘芬的市场优势仍然十分明显,其市场份额高出排序第二位的卵磷脂络合碘一倍多。

皮肤病用药2005年的医院市场销售金额按通用名排序依次是:特比奈芬、卵磷脂络合碘、聚维酮-碘、硝酸益康唑、丁酸氢化可的松、莫米松、硝酸咪康唑、异维A酸、维胺酯、卤米松。

在排序前十位的药品中,大部分药品2005年医院购药金额较2004年都有所下降,其平均增长率为-1.78%,其中增长最快的为排序第三位的聚维酮-碘,2005年的增长率为10.09%。

表2:2005年医院购药金额排序前十位药品

对比2004年和2005年的销售金额情况,除卵磷脂络合碘、聚聚维酮-碘和莫米松外,其他药物的医院购药金额均在下降。与其他大类药品相比,皮肤病用药医院购药金额相对较小。在2005年皮肤科医院用药金额排序前十位的药品中,9个药品医院购药金额均在2000万元以下,只有特比萘芬除外(如图4)。

■前十位企业占五成市场

在2005年统计数据中,向医院供应皮肤病用药的生产企业共有521家。与其他大类相比,皮肤病用药没有单个生产企业占据较大市场优势的现象,2005年皮肤病用药经医院销售金额排名前十位的生产企业拥有该领域整体市场55.14%的份额。2005年皮肤病用药销售金额排在前十位的生产企业中,合资和外资企业有7家,占据前十位生产企业64.53%的相对市场份额。可见,外资、合资企业在打造品牌及开拓市场方面都有值得学习的地方。

重庆华邦因拥有皮肤专科领域的全方位药品坐上皮肤病用药医院市场的头把交椅,其2005年的市场份额为9.17%;北京诺华凭借抗真菌药品兰美抒的强力营销占据8.26%的皮肤病用药医院市场;西安杨森则是依靠品牌药品达克宁的成功销量位居第三名。

与2004年相比,2005年销售金额排名前十位的生产企业2005年的平均增长率为1.27%,年销售金额增长的有4家,其他6家的销售金额均出现下滑。中美天津史克制药有限公司创造了较高的增长速度,2005年销售金额增长率达到了56.04%(如图5)。

| · | 国家卫生服务调查主要结果 | 2月27日 |

| · | 药品注册生产现场检查启动 | 2月26日 |

| · | 09年卫生规划财务工作要点 | 2月25日 |

| · | 药监撤销73个药品广告批号 | 2月24日 |

| · | 基本药物或实施国家指导价 | 2月24日 |

| · | 卫生部:09年卫生工作要点 | 2月24日 |

| · | 药品招标采购新规三大亮点 | 2月23日 |

| · | 博弈中国式医改的政策走向 | 2月20日 |

| · | 药监将再评价高风险类药品 | 2月18日 |

| · | 08我国卫生改革与发展情况 | 2月17日 |

| · | 国际医药互联月刊2009(2) | 2月20日 |

| · | 格列酮类药物市场研究报告 | 2月9日 |

| · | 国际医药互联月刊2009(1) | 2月3日 |

| · | 国际医药互联月刊2008(12) | 12月18日 |

| · | 安眠药市场分析报告 | 12月8日 |

| · | 全身用麻醉剂医院用药研究报告 | 11月25日 |

| · | 国际医药互联月刊2008(11) | 11月20日 |

| · | 国际医药互联月刊2009(2) | 2月20日 |

| · | 国际医药互联月刊2009(1) | 2月3日 |

| · | 国际医药互联月刊2008(12) | 12月18日 |

| · | 国际医药互联月刊2008(11) | 11月20日 |

| · | 国际医药互联月刊2008(10) | 10月27日 |

| · | 国际医药互联月刊2008(9) | 9月23日 |

| · | 国际医药互联月刊2008(8) | 8月26日 |

| · | 华源麝香类贴膏市场分析 | 11月12日 |

| · | 止咳颗粒华源市场分析 | 10月31日 |

| · | 多潘立酮华源销售分析 | 10月16日 |

| · | 健胃消食片华源销售分析 | 9月28日 |

| · | 复方氨酚烷胺华源销售分析 | 9月16日 |

| · | 妇炎灵胶囊安徽华源销售分析 | 12月24日 |

| · | 多潘立酮华源销售分析 | 12月17日 |